Najnovija vest da država kao većinski vlasnik Galenike ponovo traži strateškog partnera u postupku konačnog rešenja vlasničkog i svakog drugog pitanja ove jedine domaće farmacetuske kompanije ponovo pokreće ključno pitanje, kako i na koji način naći adekvatnu strategiju. Čini se ovog puta da nema nikakvih drugih rešenja, osim onog radikalnog- praktično namoliti nekoga ko će preuzeti fabriku, a da zauzvrat država spase bar deo svojih potraživanja i imovine prema ovoj kompaniji. Poznat je slučaj totalne devastacije ove fabrike poslednjih nekoliko godina, kada je ova kompanija sa nekad najvećim tržišnim učešćem u Srbiji od oko 40% spala na prodaju od 38 miliona evra u 2016 godini ili 25,5 miliona pakovanja lekova. Nedavni pokušaj privatizacije iz 2015 kada je država ponudila manjinski paket akcija za 7 miliona eura i profesionalno upravljanje uz preuzimanje dela obaveza je privuklo pažnju jednom stranom investicionom fondu za koji se unapred znalo da od transkacije neće biti velike vajde.

Sada ministarstvo traži drugo rešenje (svako dobronameneran može samo da poželi sreću) ali je takodje veliko je pitanje da li će ozbiljni investitor u farmaceutskoj industriji prihvatiti da čak otkupi i konkursnu dokumentaciju.

Osnovne karakteristike domaćeg farmaceutskog tržišta su danas takve da su male šanse za neku značajniju tržišunu ekspanziju ove firme. Karte na tržištu lekova su danas uglavnom podeljene izmedju ključnih igrača, pre svega stranih kompanija jer one danas zauzimaju preko 2/3 prometa lekova. U ovom trenutku najveća srpska fabrika lekova Hemofarm (sa Nemačkim kapitalom) je takodje u značajnoj defanzivi i veliki deo svojih prihoda ostvaruje kao uslužna proizvodnja za matičnu kuću Štadu i za druge partnere. I Hemofarm je prema podacima završnih računa imao pad prodaje na domaćem tržištu od gotovo 20%. Ostale kompanije praktični i nemaju domicilnu proizvodnju već prema novom zakonu o lekovima status domaćeg proizvodnjača su stekli ako imaju samo jednu fazu tehnološkog postupka, a to može biti i sekundarno pakovanje (pakovanje već uvezenih blistera sa lekovima u jediničnu kutiju i ubacivanje upustava). Ne treba posebno isticati da su prosečne cene takvih lekova neuporedivo jeftinije nego kompletna proizvodnja ovde u slučaju malih serija, čestih izmena proizvodnje i sl.

Osobenost Galenika je i u činjenici da ista u svom portfoliu ima tzv.’’brand generiku’’ zaštićena imena generičkih lekova. To je značajno bolja tržišna pozicija jer se prepisivači i pacijenti vezuju za ime leka. Medjutim dugogodišnje tržišno devastiranje je uslovilo da ova kompanije više nema tu konkurentsku prednost, pogotovo što zbog velikih lomova u proizvodnju ranije nije bila u stanju da uvek ima adekvantu tržišnu saturacija za kompletnom paletom.

Gde je danas Galenika?

Kada se pogledaju najveći snabdevači tržišta Srbije vidi se da je Galenika efemerni igrač, pre svega jer sada veliki broj stranih kompanije ovde prodaju tzv. ’’orginale’’ gde zamene nisu moguće i svi oni imaju tržišno učešće od 20-35 miliona eura. Danas imamo tržište sa veoma visokim nivoo konkurencije gde svaki lek ima bar 3 tzv ’’paralele’’ Najveći broj kompanija nema veliki tržišni portfolio (kao što imaju Hemofarm, Galenika i Zdravlje-Teva) već svoju ponudu kontrišu na 20-30 ključnih lekova.

Ove konstatacije govore u prolog tezi da je sadašnja tržišna pozicija ove firme veoma složena i ne vidi se mogućnost značajnih povećanja tržišnih udela. Na stranom tržištu Galenika (osim u BiH i C.Gori) i nema neka aktivnosti jer su u velikom broju registracije istekle i pitanje je da li su obnovljene. Lekovi se ne mogu izvoziti ako prethodno na tom tržištu nisu registrovani, registrace istuču i obnavljaju ili ukidaju periodično.

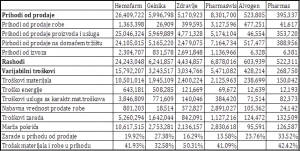

Uporedjenje osnovnih parametara troškova i prihoda sa konkurencijom:

Evidentno je da Galenika ima najveće učešće troškova zarada u prihodu od prodaje što je neodrživo. Kod troškova materijala treba biti oprezan jer: pojedine kompanije (Pharmaswiss) pored sopstvenog portfolia su i veledrogerija, zatim ostale kompanije nabavljaju sirovine i materijal preko svojih firmi u inostransvu i veliko je pitanje koliki deo novca se ostavlja kroz tzv. ’’transferne’’ cene. Kod Hemofarma je slučaj i uslužne proizvodnje za druge gde naručilac dostavlja sirovine, dok se ovde radi samo proizvodnja i razlika u ceni na bazi ugovornih odnosa (privremeni uvoz i oplemenjivanje).

Prema podacima iz sredstava javnog informisanja budući tender bi sadržavao obavezu kupca da isplati jednokatno deo duga prema bankama od 71,4 miliona eura svedeno na dogoverni iznos od 25 miliona a da se ostatak otpiše. Takodje i 110 miliona eura državnog potraživanja bi se konvertovalo u kapital (konverzija duga u ulog) i država bi bila spremna da nakon uspešne prodaje deo duga otpiše. Govori se o potraživanju Galenike od 120 miliona eura za isporučene lekove, u bilansu stoji potraživanja od 970 miliona dinara, ta potraživanja su otpisana jer su se svojevrmeno odnosila na Velefarm koji je praktično likvidiran, odnosno imovina je pripala poveriocima.

Kako do vrednosti Galenike?

U ovom trenutku jako složeno pitanje. Šta je vrednost kompanije koja ima gubitak iznad visine kapitala, odnosno kumuliran gubitak je 300 miliona eura. U svakom slučaju, delimičan pregled osnovnih bilansih pozicija kao i već naveden državni scenario privatizacije može dati delimičan odgovor.

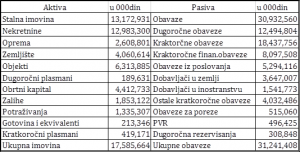

Skraćeni pregled imovine i obaveza Galenika na dan 31.12.2016

Samo letimičan pogled na bilans govori da kompanija ima knjigovodstveno gledano dva puta manju imovinu od obaveza.

Veoma je bitno istaći sledeće:

Imovina je podložna proceni vrednosti jer je stalna imovina uvek po knjigovodstvenoj vrednosti značajno manje vrednovana nego kada bi se radila ponovna procena. Medjutim i tu treba biti obazriv jer je Galenika u poziciji kapitala već imala stavku Revalorizacione rezerve po osnovu uvećanja imovine, tj. stalna imovina je već imala jednu procenu vrednosti i iste iznose 7.480.899 hiljada dinara tj. preko 60 miliona eura, što znači da je pozicija stalnih sredstava dovodena na prihvatljive tržišne vrednosti.

Takodje je pravilo struke da su obaveze stalna kategorija, a obrtna imovna promenjiva, tj. mora se uraditi korigovana knjigovodstvena vrednost aktive. Bez obzira na eventualne korekcije vrednosti, može se reći da bi budući kupac ušao u priču sa imovinom od oko 140 miliona eura, a obavezama nakon državne intervencije od: 25 miliona eura bankama, i 50 miliona eura obaveza iz poslovanja, dugoročnih rezervisanja i tzv ’’Pasivnih vremenskih razgraničenja’’ – unapred naplaćenih prihoda i sl.

Direktna šteta države, ako se tako može reći su otpis obaveza za poreze, doprinose i sl. i oko 90 miliona eura na poziciji ostalih dugoročnih obaveza (konverzije obaveza prema državnim preduzećima i dr.), ukupno oko 110 miliona eura.

Veliko je pitanja održivosti ovog koncepta. Kao prvo ako je uslov očuvanje proizvodnje lekova u sadašnjoj formi i randih mesta za 1600 radnika, veoma teško, jer ja na ovaj način proizvodnja i kratkoročno potpuno neisplativa. Neislpativa, jer je proizvodnja lekova takva delatnost da samo velike serije, odnosno ekonomija obima daje sasvim prihvatljive rezultate u generičkoj industriji gde se gleda cena leka. Prosečna cena Galenikinog leka u 2016 godini je bila 1,53 eura, što se i dalje smatra skupim. Ukoliko država po nagovoru Svetske banke raspiše tzv. INN tender onda je svaka sumnja otklonjena, jer prvo je veliko pitanje da li će Galenika dobiti tender i naravno šta će biti sa njenom proizvodnjom ukoliko ga izgubi za narednu ili neku drugu godinu.

Isplativa priča za kupca je potpuna preorijentacija proizvdnje na velike serije (dugoročan put), ismeštanje primarne proizvodnje na jeftine destinacije i zadržavnje samo primarnog i sekundarnog pakovanja (kao ostale kompanije-Pharmaswiss, Alvogen Pharmass i sl) i naravno drastipčno smanjenje broja radnika.

Prinosni pristup ili model diskontovanih novčanih tokova, gde kupac gleda kolika je njegova zaradjivačka sposbonost u narednih 5-7 godina svedena na sadašnju vrednost bi bila druga opcija kod procene sa kolikim novcima treba ući u ovaj poduhvat.

Ovaj model primenjuju kompanije izrazito tržišno orijentisane i svoje model zansivanju na sledećim postulaatima:

Minimizacija troškova-što manji neto Capex, upravlnja obrtnim kapitalom u smislu smanjenja angažovnja istog, skraćivanje rokova zaliha i naplate potražvinja.

Izmeštanje proizvodnje na jeftinije destinacije i održavanje broja radnika na neophodnom tehničkom minimumu (uglavnom za sekundarno i delimično primarno pakovanja) izmeštanje aktinvosti propagande i promocije bilo prema veledrogerijama bilo prema drugim institucijama;

Naglasak na tržišnim pozicijama i pokazateljim tržišne valorizacije i verifikacije.

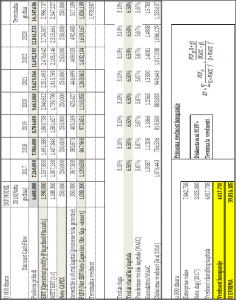

U takvim uslovima sledeći scenario može biti veoma verovatan:

- CoGS- Cost of Goods-troškovi proizvodnje- 30-35% prihoda od prodaje;

- Učešće zarada, maksimalno do 10-12%

- Troškovi prodaje i marketinga do 20%

- Ostali troškovi 15-20%

- Neto profitna marža (posle datih kasa i odobrenja) 15-20%

- Amortizacija, na nivou iskazanom u bilansu uspeha 31.12.2016. godine

Na bazi izrečenih pretpostavki, moguće je uraditi kraktu projekciju isplativosti eventulanih aktinvosti.

Veoma je veliko pitanje da pod navednim uslovima i sa navednim pretpostavkama potencijalni partner može ući u ovako zamišljen model. U izmenjenim okolnostima svaki ozbiljniji farmacetutski partner sigurno neće želeti avanturu. Galenika na žalost nema tzv. ’’block buster’’ lek koji može brzo doneti povraćaj novca, jer su svi preparati dobrano vremešni i sa ograničenim tržišnim potencijalom. Galenika nema ni tzv. OTC program niti PLS dovoljno moćno da tržišno može kompenzirati vremešni program generike.

Макроекономија Економске анализе, Србија, окружење, и међународна економија

Макроекономија Економске анализе, Србија, окружење, и међународна економија

Kakve su kompanije Krka i Pliva, jesu li samo pakeraj ili i tehnološki proizvode lekove?

Uglavnom imaju dpmocilnu proizvodnju. Izmena mesta proizvodnje se mora zbog sledljivosti prijaviti nadleznoj agenciji za lekove i ubaciti u registracionu dokumentaciju